|

|

W artykule przedstawiamy teorię tę strategii wraz z przykładem praktycznego wykorzystania. Poznaj zalety i ryzyka strategii Jade Lizard. Jeśli szukasz brokera, który oferuje szerokie możliwości handlu na opcjach, kliknij tutaj.

Czym jest strategia Jade Lizard?

Jade Lizard to strategia opcyjna dla rynku słabo rosnącego lub w trendzie bocznym. Składa się z trzech różnych kontraktów (tzw. nóg lub z angielskiego: legs) – sprzedanej opcji PUT oraz sprzedanej i kupionej opcji CALL, które tworzą Short CALL Spread. Celem jest ograniczenie ryzyka Short CALL Spread w przypadku nagłego wzrostu ceny aktywa bazowego i zachowania możliwości osiągnięcia nawet niewielkiego zysku w razie realizacji takiego scenariusza.

Taki scenariusz jest możliwy do osiągnięcia poprzez uzyskanie premii za wystawioną opcję PUT, która w idealnym przypadku jest wyższa niż rozpiętość wertykalnego spreadu CALL. Wertykalny spread CALL to nic innego jak sprzedanie opcji CALL po określonej cenie i kupienie opcji CALL z wyższą ceną wykonania.

Dla oczekiwanego silnego ruchu ceny aktywa bazowego istnieją lepsze strategie opcyjne, takie jak Straddle lub Strangle. Ważne jest, aby strategię Jade Lizard stosować w okresie wzrostu zmienności implikowanej, w celu uzyskana wystarczająco wysokiej premii.

Zalety Jade Lizard

- Pozytywny współczynnik grecki Theta

- Wiele możliwości zarządzania pozycją

- Ograniczenie ryzyka w przypadku nagłego wzrostu ceny instrumentu bazowego

- Możliwość łączenia ze strategią Wheel

Wady Jade Lizard

- Strategia nie jest skuteczna w razie silnego spadku ceny aktywa bazowego

- Wysoki wymagany depozyt w stosunku do potencjalnego zysku

- Maksymalny możliwy zysk ograniczony do premii uzyskanej za całą kombinację

Jade Lizard: Znaczenie ceny wykonania opcji i czasu wygaśnięcia

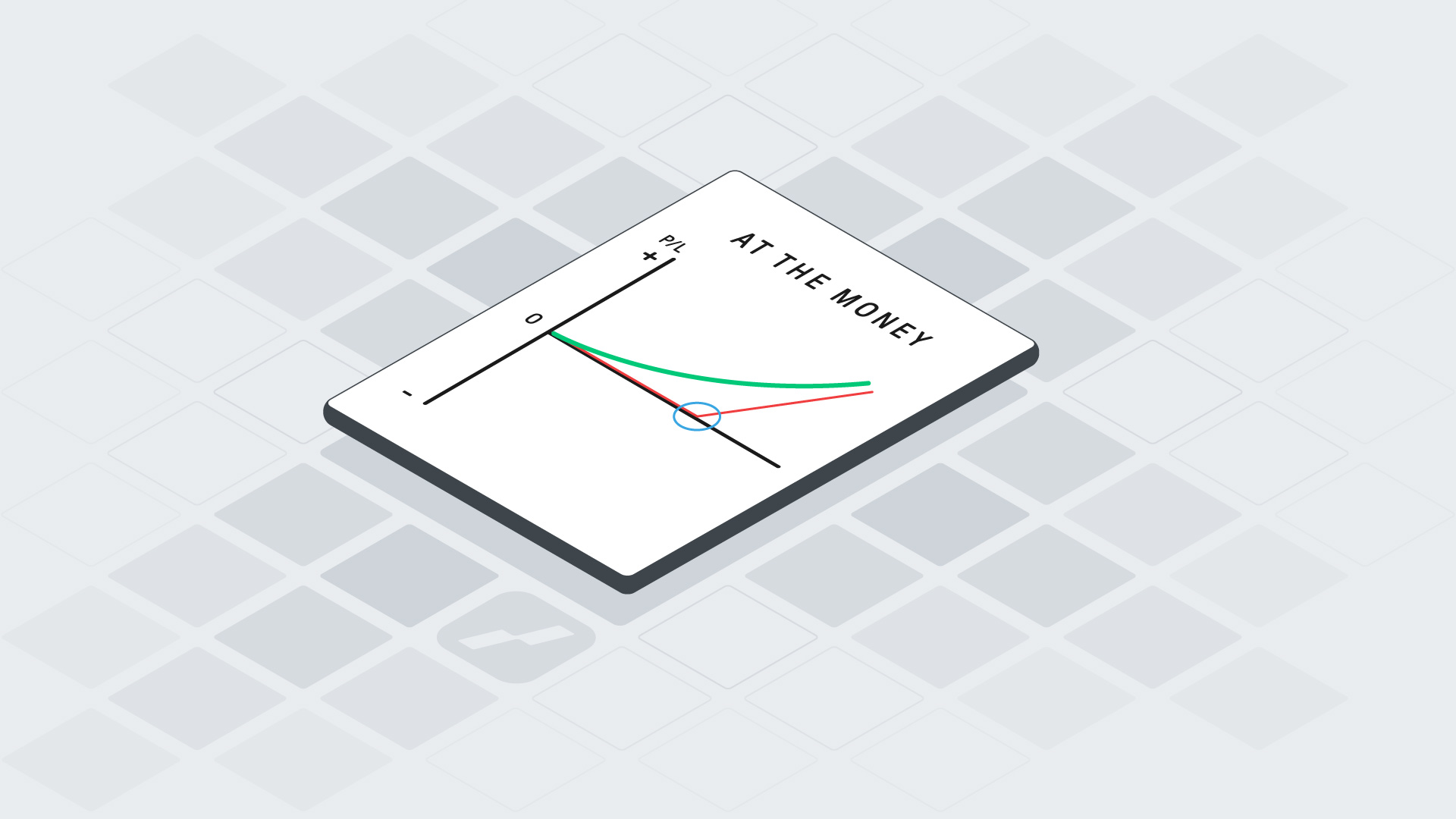

Ponieważ otrzymujemy premię (sprzedaż opcji CALL i PUT) za kombinację opcyjną, zależy nam, aby jak najszybciej wygasła wartość czasowa opcji. Idealnym scenariuszem byłoby, gdyby wystawione przez nas opcje wygasły jako bezwartościowe. Jest tot kluczowa kwestia dla wyboru właściwej daty wygaśnięcia i ceny wykonania.

Wybór ceny wykonania (strike) opcji

Idealnie, wszystkie trzy opcje powinny być OTM (poza pieniądzem lub z ang. out-of-the money). Ich cena jest wówczas tworzona tylko przez wartość zewnętrzną i nie zawiera wartości wewnętrznej. Wartość wewnętrzna opcji jest obliczana na podstawie różnicy między ceną wykonania a aktualną ceną instrumentu bazowego.

W strategii Jade Lizard kluczowe jest, aby premia z opcji PUT była wystarczająca do pokrycia potencjalnych strat związanych z CALL Spread. Dzięki temu, nawet w przypadku znaczącego ruchu na rynku i poniesienia maksymalnej straty na opcjach CALL, na całej pozycji osiągamy pewien zysk.

Przykład: załóżmy, że instrument bazowy notowany jest po 50 USD. Nasz pionowy spread składa się z:

- Sprzedaży opcji kupna (CALL) w cenie wykonania 57,5 USD

- Kupna opcji kupna (CALL) w cenie wykonania 60 USD

Szerokość spreadu wynosi zatem 2,5 USD, a potencjalna strata to 250 USD (opcje mają standardowy mnożnik 100). Od tej kwoty odejmujemy otrzymaną premię w wysokości 0,5 USD. Oznacza to, że potencjalna strata wynosi 200 USD. Potrzebujemy uzyskać premię w wysokości co najmniej 2 USD za wystawioną opcję sprzedaży (PUT), aby zlikwidować ryzyko straty w razie wzrostu ceny instrumentu bazowego.

Wybór daty wygaśnięcia

Wybór daty wygaśnięcia jest nieco prostszy niż wybór ceny wykonania, ponieważ celem jest jak najszybsza utrata wartości czasowej z opcji. Utrata wartości czasowej jest największa w ostatnim miesiącu przed wygaśnięciem. Jako orientacyjny czas do wygaśnięcia opcji można więc wybrać około 30-45 dni.

Strategia opcyjna Jade Lizard: Zarządzanie pozycją

Celem strategii Jade Lizard jest eliminacja ryzyka w przypadku silnego wzrostu ceny aktywa bazowego. Całkowita uzyskana premia powinna przewyższać potencjalną stratę na CALL spreadzie. Jeśli cena rośnie powyżej naszych oczekiwań, będziemy mieć niewielki zysk. Jeżeli cena będzie rosła możemy również rozważyć rolowanie opcji PUT w kierunku Spread CALL w celu uzyskania dodatkowej premii za odkupienie pierwotnej pozycji PUT taniej i ponowne sprzedanie jej drożej z wyższą ceną wykonania.

Jeśli jednak cena porusza się w kierunku ceny wykonania sprzedanej opcji PUT lub poniżej, możemy rolować pozycję w dół i uzyskać dodatkową premię. Oczywiście zawsze istnieje ryzyko, że rozpoczyna się trend spadkowy, a oryginalna hipoteza była nietrafiona. W takim przypadku lepiej byłoby wykupić opcję PUT. Przy wystawieniu opcji PUT, narażamy się na teoretyczne ryzyko, że cena aktywa bazowego spadnie do zera. Jeśli cena spadnie zbyt nisko lub po silnym wzroście nadal będzie rosła, to zawsze możemy zamknąć całą pozycję.

Ciekawym uzupełnieniem strategii Jade Lizard jest strategia Wheel, o której wspominaliśmy wcześniej przy zaletach strategii Jade Lizard. Stosując strategię Wheel regularnie sprzedajemy opcje PUT będące out of the money (OTM) na akcjach, które według nas będą wzrastać. Sprzedaż PUT powtarzamy do momentu, gdy pozycja wygaśnie w pieniądzu (ITM) i zostaną nam przydzielone akcje. Następnie sprzedajemy OTM opcje CALL na tych samych akcjach, dopóki nie zostaną sprzedane w ramach wykonania opcji CALL.

Strategię Jade Lizard można więc stosować do akcji, które nie przeszkadzałyby nam w naszym portfelu i co do których oczekujemy niewielkiego wzrostu. W praktyce łącząc strategię Wheel oraz Jade Lizard na początku otwieramy pozycję Jade Lizard natomiast w razie spadku ceny aktywa bazowego pozwalamy na wykonanie opcji PUT, tak aby dokonać zakupu akcji i następnie zgodnie ze strategią Wheel wystawiamy opcje CALL z ceną wykonania OTM.

Praktyczny przykład zastosowania

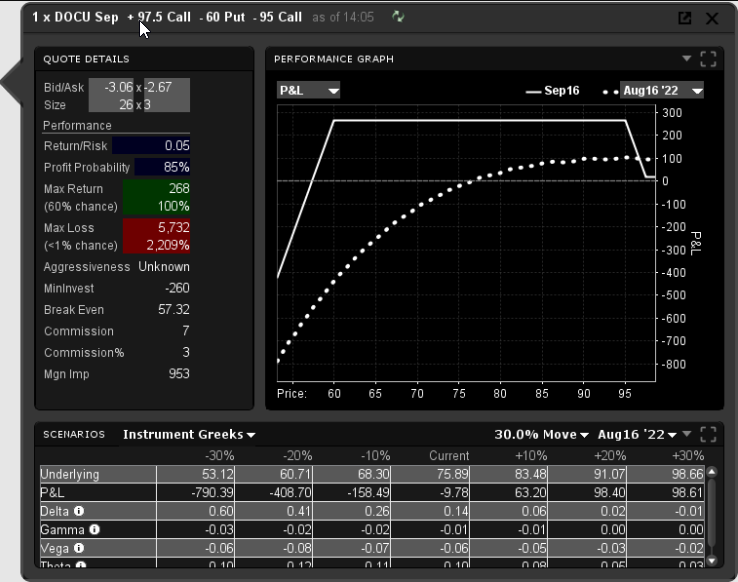

Rozważmy akcje Docusign (DOCU) z uwzględnieniem wysokiej zmienności implikowanej i łagodnie wzrostowej prognozy w horyzoncie 30-45 dni-45 dni. Otwieramy następujące pozycje:

| Sprzedaż | Sept’16’22 60 PUT @$2,45 |

| Sprzedaż | Sept’16’22 97,5 CALL @$1,92 |

| Kupno | Sept’16’22 100 CALL @$1,60 |

Całkowita premia za wystawione i zakupione opcje jest obliczana jak poniżej:

| Czynność | Opcja | Zapłacono | Otrzymano |

|---|---|---|---|

| Sprzedaż | PUT Sept’16’22 $60 | $2,45 | |

| Sprzedaż | CALL Sept’16’22 $97.5 | $1,92 | |

| Nákup | CALL Sept’16’22 $100 | $1,60 | |

| Zapłacono całkiem | $1,60 | ||

| Otrzymano całkiem | $4,37 | ||

| Całkowita otrzymana premia | $2,77 |

Całkowita uzyskana premia z pozycji wynosi: 2,77 USD na co składa się 4,37 USD otrzymane ze sprzedaży CALL i PUT oraz 1,60 USD który musieliśmy zapłacić za CALL.

Całkowity możliwy zysk z tej kombinacji to 2,77 USD. Jest to wartość wyższa niż maksymalna możliwa strata wynikająca ze Spread CALL, która wynosi 2,5 USD. Oznacza to, że jeśli cena instrumentu bazowego nieoczekiwanie wzrośnie powyżej 100 USD, nadal będziemy mieć niewielki zysk w wysokości 27 USD ((2,77-2,5)*100).

Kiedy osiągniemy maksymalny zysk?

Maksymalnym możliwym zyskiem przy użyciu strategii Jade Lizard jest uzyskana premia za całą pozycję czyli 2,77 USD. Możemy więc uzyskać 277 USD. Dojdzie do tego w sytuacji, gdy cena instrumentu bazowego w momencie wygaśnięcia opcji będzie znajdować się w przedziale od 60 USD do 97,5 USD.

Gdzie znajduje się punkt break-even?

Punkt równowagi występuje, gdy w momencie wygaśnięcia strategia nie przynosi ani zysków, ani strat. Aby obliczyć punkt równowagi w przypadku spadku ceny aktywa bazowego, musimy od opcji PUT o cenie wykonania 60 USD odjąć uzyskaną premię 2,77 USD. Jeśli cena aktywa bazowego w momencie wygaśnięcia wyniesie 57,23 USD, zysk z naszej strategii wynosie 0 USD. Każde spadki poniżej tej wartości oznaczają dla nas straty.

Wartość współczynników greckich

Poniżej znajdują się współczynniki greckie dla przedstawionego przykładu. Jeśli interesuje Cię znaczenie tych współczynników w kontekście opcji, zachęcamy do przeczytania naszego artykułu na temat współczynników grackich dla opcji:

| Delta | Gamma | Vega | Theta |

| 0,143 | -0,013 | -0,072 | 0,099 |

Na platformie TWS można również wyświetlić profil wybranej kombinacji.

Źródła użyte w artykule:

DHONDT, J. De Jade Lizard optiestrategie. LYNX [online]. Opublikowano 17. 8. 2022 [cit. 20. 1. 2023]. Artykuł znajdziesz tutaj.

kschaeffer@sir-inc.com. Ultimate Guide to the Jade Lizard Options Strategy. Nasdaq.com [online]. Opublikowano 11. 4. 2022 [cit. 20. 1. 2023]. Artykuł znajdziesz tutaj.